Embraer cerró el 2023 con un balance positivo, evidenciando un crecimiento en las entregas de aeronaves, un récord de pedidos acumulados y ganancias netas.

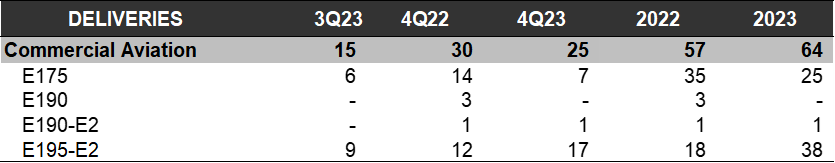

La fabricante brasileña entregó 75 jets en el cuarto trimestre de 2023 (4T23), de los cuales 25 fueron aeronaves comerciales, 49 jets ejecutivos (30 ligeros y 19 medianos) y un KC-390 militar, según reporta nuestro medio asociado en Brasil, Aeroin.

Durante el 2023, la empresa entregó un total de 181 jets, incluyendo 64 aeronaves comerciales, 115 jets ejecutivos (74 ligeros y 41 medianos) y 2 KC-390. Las entregas de Embraer aumentaron un 13% en comparación con los 160 jets en 2022. Sin embargo, la compañía destacó que sigue enfrentando desafíos en la cadena de suministros, los cuales impactaron negativamente en los resultados del 2023.

La cartera de pedidos firmes (backlog) alcanzó US$18,7 mil millones al cierre del 4T23, marcando el volumen más alto registrado en los últimos 6 años. El backlog de Embraer Servicios & Soporte alcanzó el valor más alto desde 2017, cerrando el año en US$3,1 mil millones.

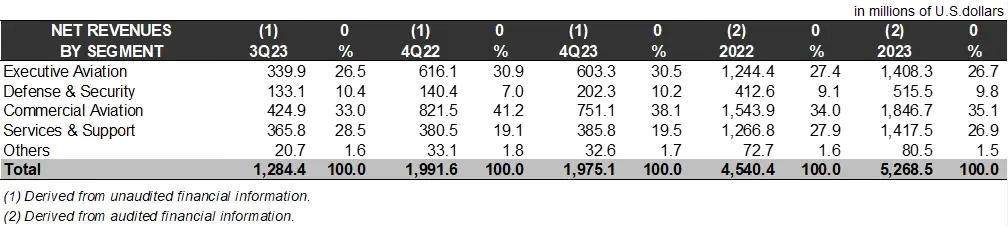

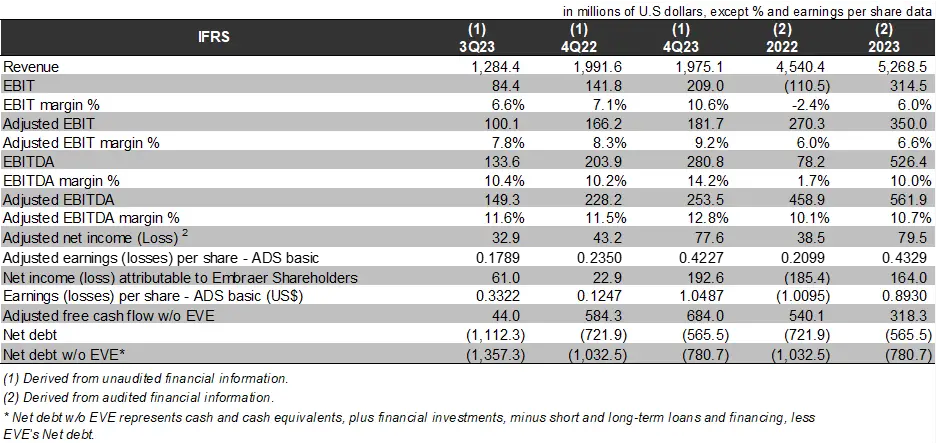

Los ingresos totalizaron UAS 1,9 mil millones en el 4T23 y usd 5,26 mil millones en 2023, en línea con las estimaciones de la empresa y un 11% más que en 2022. Todas las unidades de negocio experimentaron un crecimiento en ingresos y volúmenes en comparación con el año anterior; Embraer Defensa & Seguridad fue la más destacada, con un aumento del 21%, seguida por Aviación Comercial, con un 15%.

El EBIT ajustado (Ganancias antes de intereses e impuestos) fue de USD 118,8 millones en el 4T23, con márgenes EBIT y EBITDA ajustados del 9,1% y 12,8%, respectivamente. En 2023, la empresa reportó un EBIT ajustado de USD 357 millones, con márgenes EBIT y EBITDA ajustados del 6,5% y 10,6%. Estos valores cumplieron con las estimativas de la compañía para el año, impulsados por el volumen y las eficiencias corporativas y tributarias.

S&P Global Ratings mejoró la calificación de Embraer a grado de inversión (IG), mientras que Moody’s la elevó a Ba1 (un nivel por debajo de IG). Mientras tanto, Fitch, que califica a la empresa como BB+ (un nivel por debajo de IG), revisó la perspectiva de la empresa a positiva.

Estimaciones para 2024

– Entregas de aeronaves comerciales: entre 72 y 80 este año, y entregas de aeronaves de aviación ejecutiva entre 125 y 135.

– Ingresos totales de la empresa entre US$6,0 y US$6,4 mil millones, margen EBIT ajustado entre 6,5% y 7,5% y flujo de caja libre ajustado de US$220 millones o más para el año.

El beneficio neto atribuible a los accionistas de Embraer y el beneficio por ADS fueron de USD 192,6 millones y USD 1.0487 por acción en el 4T23, comparados con USD 22,9 millones y USD 0.1247 en el 4T22. Excluyendo los efectos extraordinarios, el beneficio neto ajustado fue de USD 77,6 millones en el trimestre, comparado con USD 43,2 millones el año anterior, lo que representa un aumento del 55%. En el 3T23, los costos de desarrollo de EVE comenzaron a ser capitalizados como activos intangibles, ya que el programa alcanzó la madurez suficiente.