Ya ha llegado esa época del año: la temporada de resultados financieros. Por ello, Ryanair y Wizz Air han hecho públicos sus números del trimestre anterior. Mientras que el grupo irlandés registró un beneficio después de impuestos de 170 millones de euros, su homólogo húngaro ha registrado una pérdida de 452,5 millones de euros.

Naturalmente, como era de esperar, ambas aerolíneas defenderán sus posiciones actuales y sus cifras publicadas. Pero a medida que Ryanair se expande en Europa del Este — y Wizz se dirige hacia el Oeste –, cabe preguntarse quién es, hasta ahora, la mejor posicionada de las dos.

Con la ayuda de los resultados financieros de las compañías y con la aplicación Diio Mi de Cirium, se puede ver definitivamente una imagen más clara de la situación real de los dos competidores.

Ryanair y Wizz antes de 2020

Mientras que la historia de Ryanair es bien conocida en todo el mundo por haber popularizado el modelo ultra low-cost en Europa y haberlo llevado un paso más allá que sus compañeros, Wizz puede no ser tan popular como la primera.

De hecho, Wizz Air es una potencia en Europa Central y Oriental, conectando esos mercados — especialmente en lo que se refiere a la demanda VFR, pasajeros que visitan a amigos y familiares — con varios países, sobre todo de Europa Occidental. En el trimestre anterior, Wizz se hizo con el liderazgo del mercado en ocho de sus 16 países «llave».

En 2019, Wizz acababa de iniciar su camino hacia Europa Occidental. Al oeste de los países de la CEE (Europa del Este y Central), sus únicas bases eran Londres/Luton y Viena.

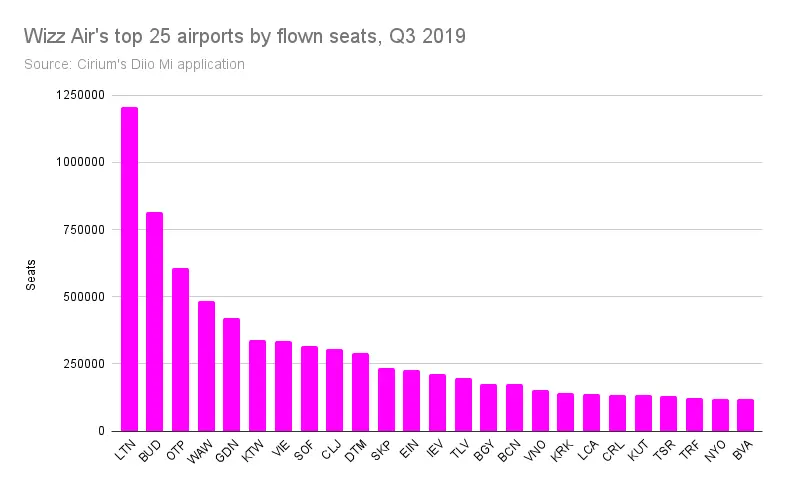

Como tal, sus 25 principales aeropuertos en términos de capacidad de asientos en el tercer trimestre de 2019, según Cirium, fueron los que ves a continuación.

Naturalmente, las bases de Europa Occidental se concentraron en su mayoría en estar conectadas con Europa del Este. Por ejemplo, esta es la red desde Bruselas/Charleroi en ese mismo trimestre:

Por la misma razón, las bases de Europa del Este se centraron sobre todo en atender la demanda VFR hacia el Oeste. Por ejemplo, Timișoara, el tercer centro urbano de Rumanía, en ese mismo trimestre de 2019.

En definitiva, esta era la situación.

Al mismo tiempo, los mercados con mayor capacidad de 25 asientos de Ryanair sólo llegarían hacia el Este hasta Cracovia.

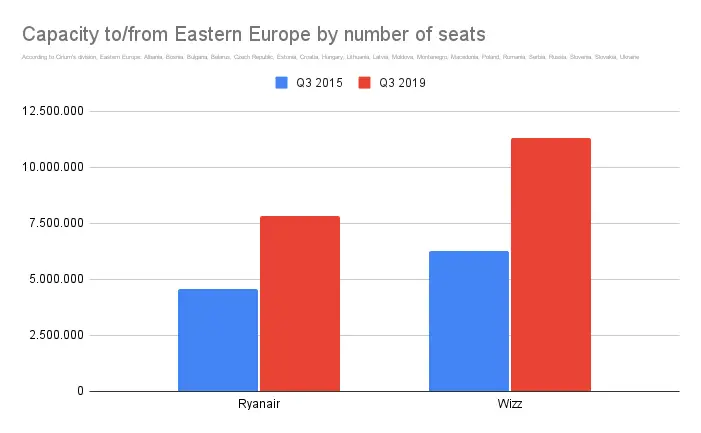

Su crecimiento de presencia en Europa del Este, sin embargo, sí existió; comparando el tercer trimestre de 2019 con el mismo trimestre de 2015, su crecimiento en esa parte del continente fue mayor que el de Wizz, pero ésta siguió siendo, con un amplio margen, la líder en capacidad allí. Crecieron, proporcionalmente, casi tanto como Ryanair.

La primera batalla: Viena

Así que, a medida que uno empezaba a crecer poco a poco en la «casa» del otro, la batalla empezó a establecerse. Cuando Niki (la aerolínea) quebró, se abrió un vacío en el mercado de turismo austriaco. Con eso, tanto Wizz como Ryanair intentaron hacerse con su parte allí.

Viena fue el primer gran enfrentamiento entre ambos, con conversaciones sobre el exceso de capacidad por parte de todos. Utilizando su unidad de negocio Laudamotion, Ryanair optó por perder dinero en esa operación — como admitió Michael O’Leary en su última llamada de resultados antes de COVID — para invertir en un mercado en el que hasta entonces casi no existían.

«La única razón por la que Laudamotion está perdiendo dinero es porque las tarifas son significativamente más bajas de lo que habían sido anteriormente o de lo que habíamos presupuestado», dijo en la llamada. Pero al hablar del crecimiento de Lauda y de la salida de otras compañías del mercado, afirmó que «vemos a Lauda como una inversión estructural en una presencia muy significativa en el mercado de Viena».

Desde el otro lado de la competencia, el consejero delegado de Wizz, József Váradi, afirmó en su llamada de resultados del mismo trimestre que «Wizz Air es un ganador estructural en Viena. De hecho, somos la única aerolínea que no pierde dinero en Viena».

«La razón por la que no estamos perdiendo [dinero]», dijo, «es que estamos viendo que tenemos una propuesta para el mercado que supera a cualquier otra. Estamos volando con una flota exclusivamente de A321. Es decir, el A321 es el tipo de avión más eficiente económicamente hoy en día frente a una competencia de flota antigua muy variada […] Como resultado, con un margen significativo, somos el productor de costes más bajo del mercado en Viena. […] Mientras todos los demás pierden, nosotros seguimos alcanzando el equilibrio financiero».

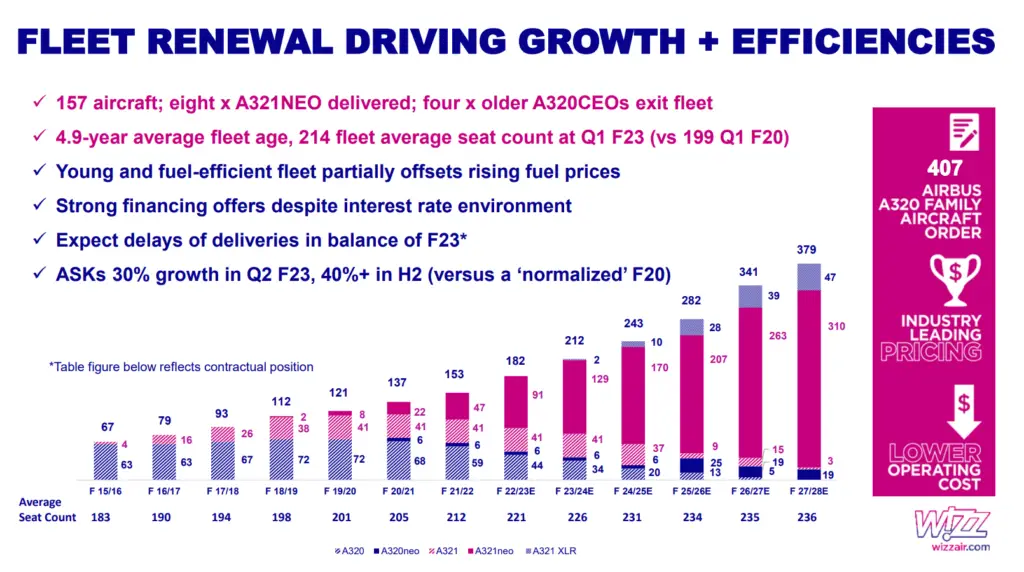

Obsérvese que el factor clave que defendía que beneficiaba a Wizz frente a Lauda/Ryanair y los demás competidores era su flota de Airbus A321. La aerolínea pensaba que este avión, al llevar 230 pasajeros, podía ofrecer costes unitarios más bajos que el A320 y el 737-800, superando fundamentalmente a Ryanair.

Los únicos aviones de Ryanair, por aquel entonces, eran los Boeing 737-800, que llevaban 189 pasajeros, y los Airbus A320 de Lauda, que podían llevar 180 pasajeros.

Así que este era ya un objetivo de Wizz Air; la transición hacia una flota de A321 en lugar de una flota de A320, donde los volúmenes harían bajar los costes unitarios.

Otros desarrollos antes de la pandemia

Al mismo tiempo, en 2019, Ryanair «revivió» su marca Buzz, utilizando un AOC polaco para beneficiarse de impuestos laborales más bajos, en la misma línea de lo que hicieron con Malta Air en otros mercados.

Y a medida que el desgaste entre las dos empezó a cobrar fuerza, las reclamaciones de ambas partes sobre quién tenía el coste unitario más bajo empezaron a repuntar también en una proporción similar.

Naturalmente, Ryanair no creía que la de Wizz fuera una estrategia ganadora, o al menos no lo admitió públicamente. «Sé que […] nuestros costes unitarios son un 24% más bajos por pasajero que los de Wizz, que afirman tener un coste más bajo que el nuestro, pero entonces es evidente que tienen problemas matemáticos», dijo O’Leary en esa misma llamada de resultados.

«Y seguiremos utilizando esa ventaja de costes para desplegar la exitosa fórmula de las tarifas bajas en toda Europa, donde nadie más puede competir con nosotros», añadió el irlandés.

La lucha crecía — y efectivamente ocurría — de forma orgánica, hasta que ocurrió la pandemia.

…hasta que COVID cambió el campo de juego

Sea quien sea en que creés que ofrece el coste unitario más bajo, un hecho innegable es que tanto Ryanair como Wizz entraron en la pandemia con mucho dinero en mano. Con esto, (simplificaciones excesivas aparte, por supuesto las dos direcciones tuvieron que trabajar duro para que sus aerolíneas sobrevivieran) estaban muy bien posicionadas para los difíciles años que se avecinaban.

Antes de entrar en sus estrategias durante la COVID, he aquí una diferencia fundamental entre ambas que comenzó en 2019; los planes de crecimiento de la flota.

Wizz recibió su primer A321neo en marzo de 2019. Con ello, se intensificó el efecto de transición del A321, ya que el neo quema alrededor de un 20% menos de combustible que la generación anterior, además de llevar 239 asientos en lugar de los 230 habituales.

Esta primera entrega se produjo en el mismo mes en que el 737 MAX se quedó en tierra. Ryanair esperaba recibir algunos MAX a partir del verano de 2019, pero por supuesto eso no ocurrió. Naturalmente, entonces, la única herramienta que tenían era seguir con sus buenos y viejos 737-800.

Una vez iniciada la reapertura de Europa para los viajes, las compañías de ultra bajo coste (ULCC) iban a liderar la recuperación, dada su estructura de costes menor, el mayor apetito por las vacaciones de corta distancia y las bajas tarifas que estas compañías podían ofrecer a los clientes. Y, naturalmente, tanto Ryanair como Wizz estaban dispuestas a aprovechar estas oportunidades.

Y Wizz realmente aprovechó la oportunidad. Si antes sólo Luton era una base de operaciones de la low-cost húngara en Europa Occidental, en el ejercicio fiscal cerrado el 31 de marzo de 2021, habían abierto diez nuevas bases en los países occidentales.

Las bases fueron (no en orden cronológico) Cardiff, Doncaster y Londres Gatwick en el Reino Unido; Dortmund en Alemania; Oslo Gardermoen en Noruega; y, las que más llamaron la atención, Bari, Catania, Milán Malpensa, Palermo y Roma Fiumicino en Italia. Durante el año siguiente, también se abrieron Nápoles y Venecia.

De forma sorprendentemente humilde, Wizz afirmaba, en su anuncio de resultados para su ejercicio fiscal de 2021, que «también hemos reforzado las posiciones históricas en mercados selectos de Occidente, especialmente en el Reino Unido e Italia», añadiendo que «el Reino Unido e Italia son mercados en los que llevamos operando con una marca y un producto fuertes desde hace más de 15 años y en los que COVID-19 ha redibujado el panorama competitivo permitiendo un nivel de crecimiento desproporcionado».

Eso es cierto, pero ahí hay más de lo que parece. En primer lugar, sí, hasta entonces Italia y el Reino Unido siempre habían sido un mercado fuerte para ellos, pero esto no significa que el pasajero que necesitaba ir de, por ejemplo, Catania a Cluj, fuera el mismo que querría ir de Catania a Heraklion o Milán.

En otras palabras, al iniciar una agresiva campaña de crecimiento en Italia, empezarían a abrirse a un nuevo cliente y a un nuevo mercado; esta vez, enfrentándose a una competencia muy dura.

El mercado italiano

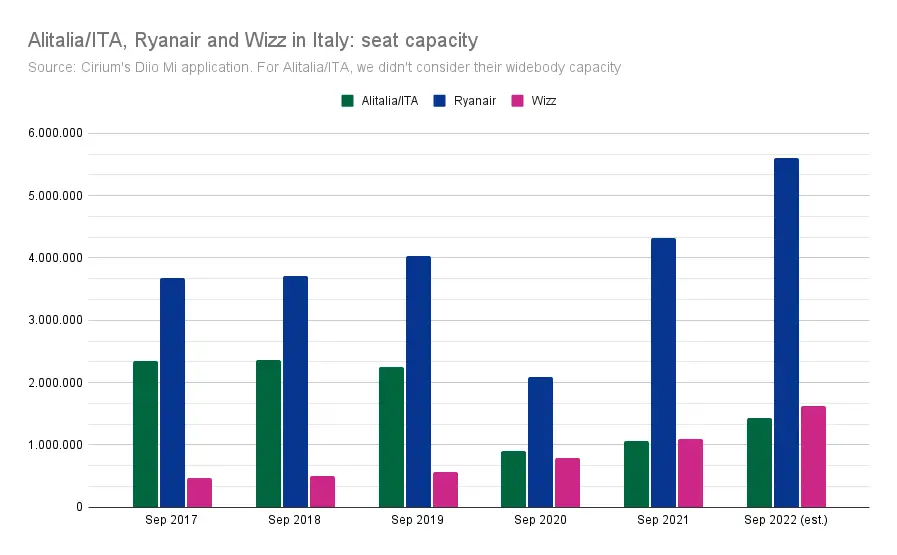

Efectivamente, al quebrar Alitalia se abrió un enorme vacío de capacidad. En 2020, mientras Alitalia cojeaba antes de que le dieran su tiro de gracia, la distancia que les separaba de Ryanair (que ya era la mayor compañía aérea de Italia) no hacía más que crecer, ya que la aerolínea italiana tenía que ahorrar todo el dinero posible.

Con ello, apareció una gran oportunidad para las aerolíneas de bajo coste, y ahí fue Wizz añadiendo base tras base en Italia.

Wizz ya era conocida en el mercado por su enfoque de prueba y error en la planificación de su red, y COVID no hizo más que ampliarlo.

Desde su nueva base de Palermo, por ejemplo, comparando septiembre de 2021 con el mismo mes de 2022, cuatro de las siete rutas no han sobrevivido a su primer año: Basilea, Pisa, Treviso y Verona.

Este bajo índice de «supervivencia de rutas» contrasta con el de la aerolínea titular de la localidad, Ryanair; comparando septiembre de 2022 con septiembre de 2021, se recortaron cinco destinos desde Palermo, pero se añadieron cinco y se han mantenido 35.

El mismo patrón, aunque en menor proporción, se puede observar desde una inversión mucho mayor en Italia; la base de Wizz Air en el aeropuerto de Milán/Malpensa. Mientras que, allí, Ryanair sólo canceló una ruta — a Kaunas, Lituania –, Wizz ha cancelado seis (dos a ciudades ucranianas).

Pero esta elevada «rotación» de rutas también tiene su mérito, hasta el punto de que la aerolínea húngara también ha abierto ocho nuevas rutas desde Malpensa, al tiempo que ha mantenido otras 28.

Es importante recordar que, con la desaparición de Alitalia, Wizz recibió algunas franjas horarias en el centralísimo (y por lo tanto más caro) aeropuerto de Milán/Linate.

Aunque esto iría en contra de la lógica de las ULCC de ir a un aeropuerto caro, también se podría interpretar este movimiento como un gesto oportunista de Wizz Air para arrebatar más cuota de mercado en la muy codiciada zona de Milán, como que para hacerse notar medio al viajante milanés.

«No iría [a Linate] ni aunque fuera gratis», dijo O’Leary en 2009. «Una huelga de Alitalia y todo se bloquea». Ryanair mantuvo entonces su palabra, a pesar de que la aerolínea irlandesa también había recibido franjas horarias de Alitalia en 2021.

Pero Ryanair no dejará a Wizz sin luchar

O’Leary, famoso por su actitud verborrágica, empezó a ver cómo las cosas mejoraban a medida que se iban levantando las restricciones. Sobre todo porque, en vísperas de esta temporada alta, la aerolínea irlandesa empezó a recibir sus primeros Boeing 737 MAX tras la paralización. Este verano, dijo en su informe de resultados, está operando 73 unidades de este tipo.

El avión que Ryanair está recibiendo, la serie MAX 8200, tiene el mismo tamaño de fuselaje que los -800 que tiene la aerolínea, pero con 197 asientos en lugar de 189. Esto, unido al nuevo motor, lleva a la aerolínea a rebautizarlo como «Gamechanger» en lugar de MAX.

Aunque uno habría pensado que, dado el ataque en curso de Wizz en Europa Occidental, los MAX estarían totalmente desplegados en Italia y otros mercados críticos, aparentemente, están distribuidos de forma bastante uniforme en la red del grupo.

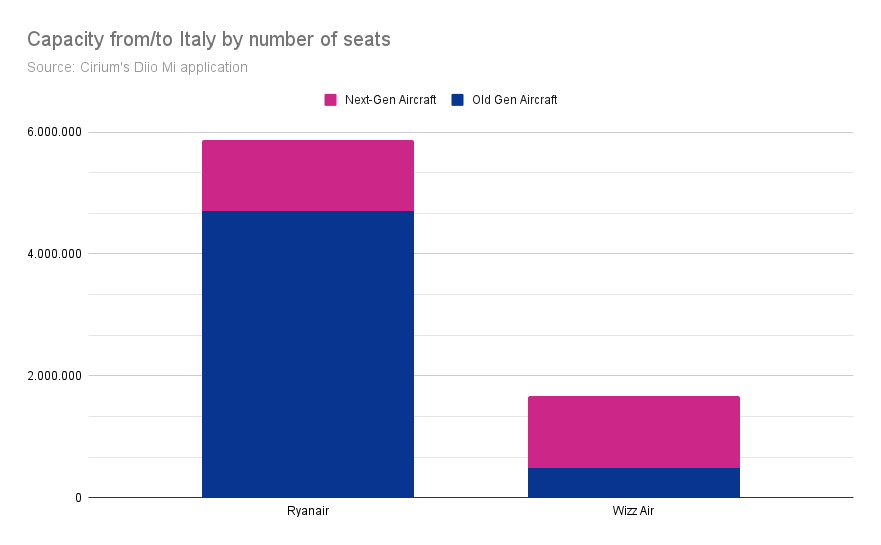

Sólo 22 de los 73 MAX de Ryanair están basados en Italia, mientras que en Wizz, de sus 61 aviones de nueva generación, tiene prácticamente el mismo número, 21, basados en Italia.

Pero hay que poner esto en perspectiva. Ryanair tiene más de 90 aviones con base en Italia repartidos en 17 bases, por lo que esos 22 aviones no son tan relevantes, mientras que todos los aviones de Wizz Air con base en Italia son next-gen. Es muy probable que esto no sea una coincidencia. Es probable que Wizz esté poniendo sus mejores activos que produjan un bajo coste para esta lucha con Ryanair.

Y no es para menos. Al fin y al cabo, por mucho que exista el vacío después de Alitalia, Ryanair se había convertido prácticamente en la compañía titular del mercado italiano mucho antes de que Alitalia se fuera. Así que no sólo la aerolínea tiene la estructura de costes más baja, sino que también tenía la preferencia del consumidor italiano.

Al mismo tiempo, este enfoque de «ataque a la defensiva» de Wizz Air podría estar en cierto modo justificado. Porque si se analizan los mercados italianos en los que ha invertido Wizz, se puede decir que no han intentado evitar la presencia de Ryanair a toda costa. En otras palabras, hay un cierto overlapping. Tomemos el ejemplo de Roma.

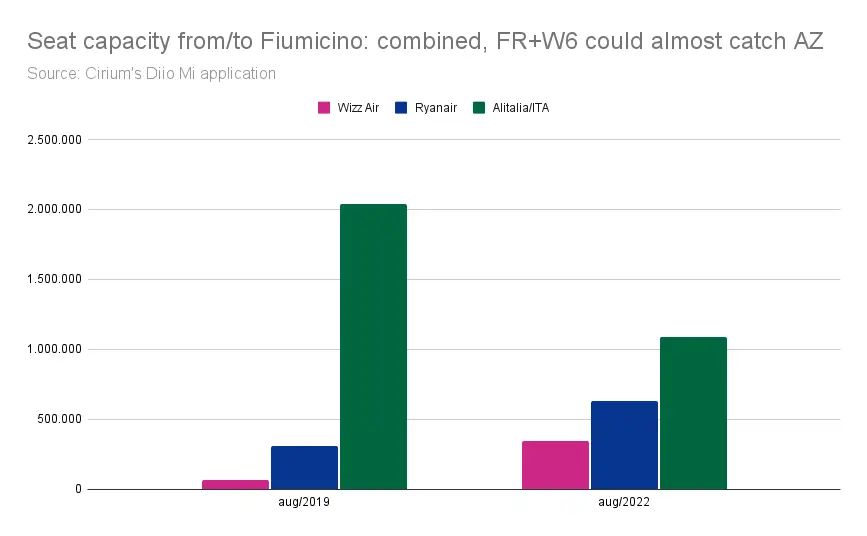

Fiumicino se convierte en el hogar de las low cost

Quién lo iba a decir. Fiumicino se ha convertido en el paraíso de las compañías de bajo coste y la pandemia no ha hecho más que amplificar esta tendencia (aunque este sería un tema para otro día).

Una de las principales provocaciones de Michael O’Leary contra Wizz es que evitan activamente la competencia de Ryanair, pero esto no es necesariamente cierto, al menos en Italia. Si tomamos Roma/Fiumicino podemos ver mejor este patrón.

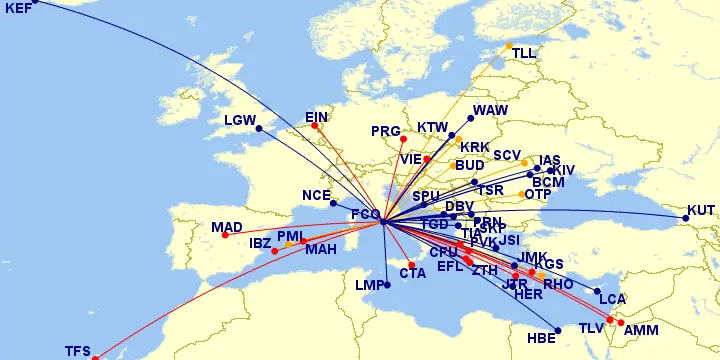

A continuación se muestra la red de Wizz Air desde Roma/Fiumicino para agosto de 2022, según la aplicación Diio Mi de Cirium. Mientras que las rutas en azul no se enfrentan a la competencia directa de Ryanair, las que están en rojo sí – y las rutas en naranja tienen competencia con Ryanair a través del aeropuerto de Roma/Ciampino, que no es competencia directa, pero sí influye en las preferencias del mercado.

En total, de las 45 rutas de Wizz desde Fiumicino, 16 tienen competencia directa con Ryanair y otras siete tienen competencia con Ryanair si se considera también el aeropuerto de Roma/Ciampino.

Esto supone un fuerte contraste con los días anteriores a la pandemia. Allá por agosto de 2019, Wizz Air solo tenía cinco destinos desde Fiumicino — Budapest, Cracovia, Kutaisi, Viena y Varsovia –, y solo los dos primeros contaban con la competencia de Ryanair, aunque lo hacían vía Ciampino.

La lucha pasa hasta el trimestre anterior

Volviendo a nuestro primer párrafo, Ryanair obtuvo un beneficio después de impuestos de 170 millones de euros, mientras que Wizz registró unas pérdidas de 452,5 millones. Si bien es cierto que ambos modelos de negocio han demostrado ser muy exitosos antes de COVID, esto podría mostrar la posición de las dos aerolíneas al dejar atrás la pandemia.

Lo que finalmente arruinó las cifras de Wizz Air fue el precio del combustible y su política de cobertura durante el COVID. Mientras que Ryanair estaba con una mayor proporción de hedging — sus gastos de combustible aumentaron un 560% respecto al mismo trimestre de 2021, paralelamente a un aumento del 328% en el numero de vuelos –, Wizz no lo estaba, con unos gastos de combustible que aumentaron un 700% frente a un aumento del 190,7% en las salidas.

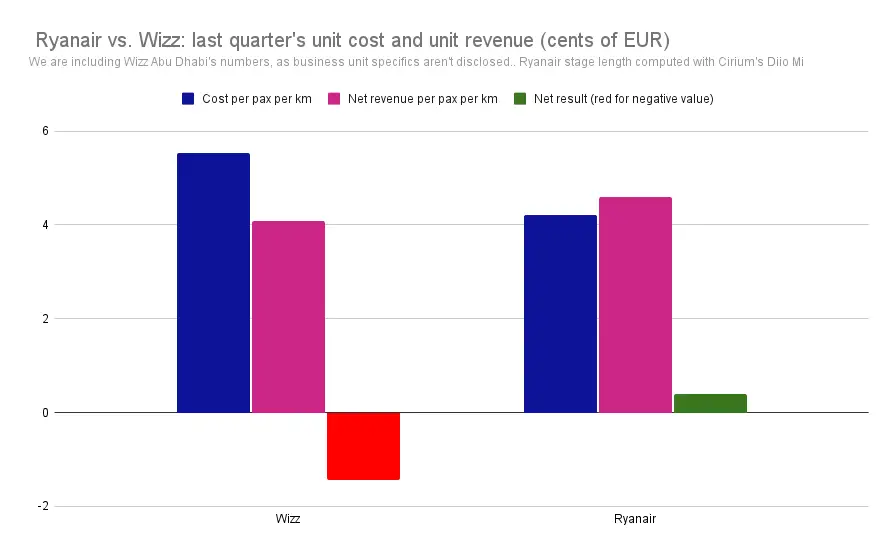

Esto se refleja naturalmente en los costes e ingresos unitarios de cada aerolínea, como se muestra a continuación.

Esto significa que, por cada pasajero que embarcó en Wizz durante el trimestre anterior, la aerolínea tuvo una pérdida neta de 23,35 euros sobre unos ingresos netos por pasajero de 66,40 euros.

Pero Wizz no dio marcha atrás en sus planes de expansión, sino que lo consideró un golpe a corto plazo y empezó a cubrirse con el hedging para las próximas temporadas.

En un artículo de Philip Georgiadis, del Financial Times, en julio de 2021, O’Leary cuestionó el enfoque agresivo de Wizz en sus nuevos mercados, diciendo que «la verdadera dificultad para el modelo de Wizz es que no pueden explicar cómo demonios puedes expandirte dramáticamente en Europa Occidental cuando Ryanair ya está allí».

Eso puede ser cierto, pero en su defensa, Wizz dice que su actual expansión es medida y oportunista. «No creo que estemos tratando de hacer de esta una aerolínea de Europa Occidental de base amplia», dijo Jószef Váradi en la llamada de inversores de Wizz Air la semana pasada.

«Estamos persiguiendo oportunidades de mercado muy selectas en Europa Occidental, y seguiremos centrados en estos tres mercados [nota del editor: Reino Unido, Italia y Asia] en el futuro para seguir las oportunidades de mercado con el aumento de la capacidad allí».

En pocas palabras, Wizz ve los nuevos mercados como un riesgo calculado, en el que sabe que perderá dinero al principio, pero que en última instancia cree que puede construir, utilizando su modelo de negocio probado y sus altos niveles de efectivo, una base de clientes leales (y por lo tanto rentables) a largo plazo.

Probablemente no sea una coincidencia que, el año pasado, la aerolínea dirigida por Váradi se acercara a easyJet en una oferta de adquisición. Según Cirium, en el trimestre actual la aerolínea es la mayor del Reino Unido y la segunda de Italia. Y lo que es más importante, Wizz habría ampliado sus franjas horarias en los aeropuertos con limitaciones, pudiendo «comprar» cuota de mercado en estos mercados prioritarios. Finalmente, el consejo de easyJet desechó el acuerdo.

Aun así, Wizz no descarta participar activamente en otras consolidaciones, según dijo Váradi en la última convocatoria de resultados: «[El invierno] va a ser un ambiente apremiante en el que varias aerolíneas tienen liquidez limitada, no tienen los costes necesarios para competir y podríamos ver algunas oportunidades emergentes como resultado. […] Si surgieran esas oportunidades de mercado, actuaríamos sobre ellas».

Mientras tanto, Wizz Air va a mantener la presión sobre Ryanair, y a medida que sigan llegando más aviones de última generación a las flotas de ambas, es probable que la batalla siga siendo brutal.