Pesadilla sin fin: Boeing perdió 1.200 millones en el primer trimestre

Como si se hiciera imposible salir del pozo, Boeing perdió de nuevo. Inició el 2022 todavía intentando acomodarse a tres años de debacle y ya con el 737 MAX certificado, pero con los 787 acumulándose en la fábrica y los libros contables.

Con un programa 777X que está lejos de conseguir la certificación y con un 737-10 que tiene un reloj corriendo en la espalda para no quedar afuera del proceso actual de obtención de su certificado tipo, detalle que es fundamental porque en 2023 requerirá de una autorización del Congreso o iniciar el trámite de nuevo.

Con programas de Defensa, departamento que siempre fue una fuente de ingresos inagotable, que juntan problemas y gastos. Con dos 747 destinados a ser los nuevos transportes presidenciales que negociaron con un Trump implacable, y que sólo iban a dar ganancia si todo salía bien.

Y últimamente, a Boeing las cosas no le vienen saliendo bien.

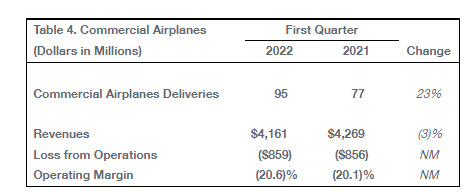

Boeing Commercial: más aviones entregados, más pérdidas

Más allá de haber aumentado a 95 la cantidad de aviones entregados en el primer trimestre cuando se compara con 2021, hoy la realidad del área es una: sin widebodies, la ecuación no cierra.

En el primer trimestre de 2022, Boeing Commercial perdió 859 millones de dólares, tres millones más que en el mismo período de 2021, aun habiendo entregado 18 aviones más. La compañía indica que la guerra en Ucrania y «costos más elevados de investigación y desarrollo» impactaron en el margen operativo.

A ese impacto habrá que sumarle la debacle del 777X: la fábrica confirmó que va a parar la producción hasta 2023, lo que le va a sumar 1500 millones de dólares al costo total del programa.

Boeing también indicó que ya presentó el plan de recertificación del 787 a la FAA, y la producción se mantendrá a un ritmo «muy bajo» hasta que las entregas vuelvan a ser autorizadas. Posteriormente, la meta es alcanzar gradualmente la producción de cinco aviones por mes.

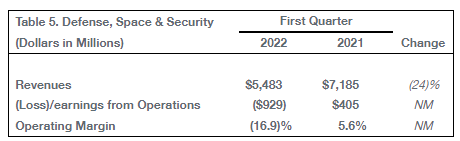

Defense, Space & Security: se acabó la fiesta

El trimestre de una división que mantuvo al fabricante andando durante la debacle de Commercial de los últimos años fue abrupto y cruel: tras haber obtenido 405 millones de ganancias en 2021, en 2022 Boeing perdió casi mil millones de dólares.

Para Boeing, 660 millones de esa pérdida corresponden al programa VC-25B, el reemplazo de los 747-200 modificados para ser aviones presidenciales. Los dos aviones se están alistando en San Antonio, Texas, pero lejos están de terminarse, entregarse y -todavía peor- de ser rentables para el fabricante.

No es el primer cargo adicional que asume el programa: en abril de 2020 ya había declarado que insumiría 168 millones por «ineficiencias en ingeniería» causadas por la pandemia; en mayo de 2021 sumó otros 318 millones por «problemas de desempeño» de un proveedor: GDC Technics, que recibió una demanda y la cancelación de contrato de Boeing, fue a la quiebra y terminó presentando una contrademanda.

Hasta ahora, el programa VC-25B se excedió 1.100 millones de su presupuesto, más de un cuarto de lo que el contrato a precio fijo firmado con la USAF indicaba:3.900 millones. Poco margen -si queda alguno- para que Boeing no termine entregando los dos aviones a pérdida.

William Calhoun, actual CEO, confesó en la conferencia de prensa posterior a la presentación de resultados que la negociación por estos dos aviones no fue la mejor.

«Voy a llamarlo [el contrato por el Air Force One] un momento muy singular, una negociación muy singular, un conjunto de riesgos muy singular que Boeing probablemente no debería haber tomado», dijo. «Pero estamos donde estamos, y vamos a entregar grandes aviones. Y vamos a reconocer los costes asociados a ello».

A los costos del VC-25B hay que sumarle un clásico: 165 millones de cargos en el programa KC-46, al que hay que reconocerle una singular consistencia: no deja de generar pérdidas. Esta vez, se sumaron «costos más elevados de proveedores y otros gastos».

Pero también entraron al juego de los sobrecostos dos nuevos actores: el T-7A Red Hawk, con 367 millones, y el MQ-25 Stingray, con 78 millones de dólares. En el caso del Red Hawk, las negociaciones con proveedores se complicaron por «inconvenientes en la cadena de suministros, el COVID-19 y la presión inflacionaria».

Para el Stingray, los costos adicionales se relacionan con «desafíos de calidad en los proveedores» y «requerimientos de testeo adicionales del cliente.»

¿Cuál es el gran desafío? Sobrevivir a los costos extra con un pequeño detalle: los cuatro contratos -VC-25B, KC-46A, MQ-25 y T-7A- fueron firmados a precio fijo, lo que impide trasladar esos costos al cliente. Tal vez la salida de Leanne Caret anunciada a fines de marzo haya tenido más que ver con estas negociaciones que con la elegante jubilación que se indicó en los comunicados.

Es cierto que el panorama del segundo trimestre pinta un poco mejor: recién cerrada la elección del E-7 Wedgetail y los Chinook alemanes, el flujo de caja de la división de Defensa deberá mejorar. Pero no deja de ser llamativo el pobre desempeño de lo que hasta ahora fue un negocio seguro.

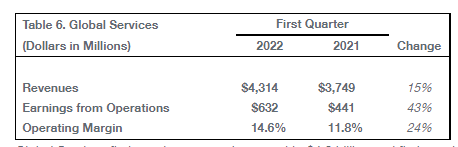

Global Services: La vieja confiable

Al menos una división de Boeing funcionó adecuadamente: la gerencia de post venta pudo cerrar un trimestre en verde, con 632 millones de dólares de ganancia neta. Parte de ese éxito puede explicarse en los contratos de conversión a carguero, segmento en auge, y por la recuperación del mercado aerocomercial global, que impulsa a un mayor uso de la capacidad ya instalada.

Es complejo imaginar el escenario que le espera a Boeing en este 2022, y los años que vienen. Los productos nuevos se aplazan, los actuales presentan problemas, la acción cae y en el corto plazo no hay solución fácil. Hay que ver qué más sucede en esta etapa para un gigante que no sólo está dormido. No está soñando lindo.

Para comentar, debés estar registradoPor favor, iniciá sesión